「老後の生活を国に頼るのではなく自助努力が重要!」ということで、今回はiDeCoと企業型確定拠出年金(企業型DC)の2つの確定拠出年金についてお伝えします。

iDeCo、企業型DCに共通する内容

年金資産の運用指図は、加入者(労働者、従業員)自身が行います。

そのためどの運用商品をどのような割合で組み合わせるかなどを自分で判断する必要があります。

そして運用成果は自己責任ということで、思ったより成果が得られなかったとしても最低保証などありません。

運用も結果も自己責任です。

運用商品

では、具体的にいったい何を運用するのでしょうか?

それは主に投資信託です。

投資信託を自分で自主的に考えて運用するのです。

運用対象は、他に預貯金等や保険商品もあります。こちらは自主的に運用するというより銀行や保険会社に任せているようなものになります。

確定拠出年金では、企業型(企業型DC)、個人型(iDeCo)の別に関係なく、金融機関(運営管理機関)の運用商品には、「元本確保型」といわれる商品と、「価格変動型」といわれる商品が用意されています。

上記は一般社団法人投資信託協会のウェブサイトからの引用です。

元本確保型が預貯金等や保険商品で、価格変動型がいわゆる投資信託となります。

社会保険としての年金制度

将来受け取る年金が自己責任となるとやはり老後生活全てをそれに頼るのは不安ですね。

そこで確定拠出年金はあらかじめ受取額が決まっている(年々下がっていきますが、、、)老齢基礎年金(国民年金)や老齢厚生年金(厚生年金保険)との組み合わせの制度となっています。

まずは、わが国の公的年金制度の詳細をみていきましょう。

公的年金制度は現在2階建になっています。

1階部分で国民全員が国民年金に加入しています。

1か月の保険料は16,520円(令和5年度)ですが、2階部分の厚生年金に加入している人(国民年金第二号被保険者)やその人に扶養されている20歳以上60歳未満の配偶者(年収が130万円未満の人→国民年金第三号被保険者)は国民年金の保険料を支払う必要はありません。第二号被保険者が支払う厚生年金保険料に含まれていると考えます。

厚生年金に加入している方はさらに3階に数種の上乗せの年金制度が用意されています。

一番左にある「確定拠出年金(企業型)」がiDeCo(イデコ=個人型確定拠出年金)とともに従来の年金制度とは異なり、自分で運用して将来の受取額が決まる自助努力型の年金制度となっています。

こちら企業型確定拠出年金は運用は個人が自分自身で行いますが、掛金(保険料)は企業が支払います。

一方個人型確定拠出年金であるiDeCo(イデコ)は個人が運用を行い、個人が自分で保険料を支払います。イデコは自営業、会社員等に関わらず全ての人が加入できます。

注意!(重要)

国民年金、厚生年金とiDeCo、企業型DCとの違いで重要なことがあります。

それは、国民年金、厚生年金には障害や死亡した時の遺族に対する保障があるということです。

一方、iDeCo、企業型DCは老後の年金を自分で運用して増やすということだけです。(死亡や障害の給付金がないというわけではありません)

国民年金、厚生年金は加入した時から、ほとんど保険料を支払っていなくても比較的大きな保険金額を受け取ることが可能です。

例

大学を卒業し会社員になり結婚した25歳の男性Aさんがもしもの時、下記の状況だとすると遺族にいくら支給されるか考えてみましょう。

| 厚生年金加入期間 | 3年間(36か月) |

| 月給 | 21万円(標準報酬月額は22万円) |

| 賞与 | 年50万円 |

| 家族 | 25歳妻あり、子供なし |

| 確定拠出年金の掛け金 | 毎月1万円(3年間で36万円積立、運用益込で40万円) |

遺族基礎、厚生年金の場合

子供がいないので、Aさんがもしもの場合は妻に遺族厚生年金だけが支給されます。(遺族基礎年金は支給されない)

| 遺族厚生年金額の計算式 |

| 平均標準報酬額×0.005481×厚生年金加入期間(月数)×0.75 |

平均標準報酬額は厚生年金に加入してからの3年間の標準報酬月額と賞与の合計を平均したものになります。

月給が21万円のAさんは標準報酬月額が22万円なので、(22万円×36+50万円×3)÷36≒26万1666円が月当たりの平均標準報酬額です。

これを遺族厚生年金額は計算式に入れてそのまま計算すると約3万8720円です。1年間での年金額がです。

しかし、厚生年金加入期間は保険加入して25年間未満は25年間加入しているとして給付金の計算がされるので実際は年額約32万2690円妻に支給されることになります。

確定拠出年金の場合

運用益込みで40万円が死亡一時金として遺族に支払われます。

まとめ

遺族年金は毎年32万円超支払われますが、確定拠出年金では1回40万円のみとなります。このような違いがあることを認識しておきましょう。

iDeCo、企業型DCの保険料

では、この2つの自助努力型の確定拠出年金の保険料はいくらでしょうか?

こちらは国民年金、厚生年金といった国から決められた保険料ではなくて自分で決めます。

自分で決めるからと言っていくらでもよいわけではありません。

最低保険料と上限の最高保険料が決まっています!

個人型確定拠出年金(iDeCo イデコ)

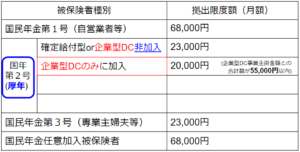

iDeCo(イデコ)の保険料は最低月5000円以上で上限はこちらです。

まず自営業等の国民年金の第1号被保険者の方は月68,000円まで支払うことができます。

国民年金任意加入被保険者の方も同額ですが、この任意加入被保険者というのは60歳時点で被保険者期間が短いために年金受給ができない方や、40年加入の満額受給できない方が年金を増額するために60歳以降も任意で国民年金の加入者になっている方のことです。

次に会社員や公務員の方の配偶者の方である国民年金第3号被保険者の方は23,000円までです。

ここから国民年金の第2号被保険者の方、つまり会社員や公務員の方などに関しての上限です。

まず、会社員の方は(公務員等ではなく)確定給付型年金、企業型確定拠出年金などのいわゆる3階部分の年金に加入していなければ23,000円まで保険料を支払うことができます。

会社員の方で(公務員等ではなく)3階部分の企業型確定拠出年金にのみ加入している方は20,000円まで可能です。但し、企業型確定拠出年金の保険料と合計して55,000円が上限となります。

会社員の方で(公務員等ではなく)3階部分の企業型確定拠出年金に以外に加入、つまり確定給付年金や厚生年金基金に加入していれば12,000円までです。但し、企業型確定拠出年金の保険料と合計して27,500円が上限となります。

最後に公務員、私立学校教職員等の方は上限12,000円となっています。これは元々3階部分に退職等年金給付があるため少なくなっているのかもです。

さて、あなたはいくらまで保険料を支払うことができますでしょうか?

企業型確定拠出年金(企業型DC)

以下が月々支払うことができる上限の保険料です。

| 他の企業年金がある場合 | 27,500円 |

|---|---|

| 他の企業年金がない場合 | 55,000円 |

先ほど説明しましたようにiDeCoと企業型は併用できるので、iDeCoにも加入される場合、表の金額はiDeCoの保険料との合計額となります。

企業型DCの特徴

企業型DCはiDeCoとは違って、制度導入をする事業主が以下の3つの内からどの保険料支払い形態にするのかを決める必要があります。

| 1 | 前払退職金制度として事業主が掛金を拠出する |

| 2 | 福利厚生制度(加入者自身の老後の資産形成を支援するための制度)として、加入者(労働者)が給与の一部を保険料(非課税)として拠出する |

| 3 | 上記1,2を組み合わせて拠出する |

そして労使合意による給与規定の修正が必要となります。

確定拠出年金のメリット

自分で運用するなんて失敗したらどうしよう、、、と考えて、やはり貯金でいいかな、、、と思われている方も多いと思います。

そこで国も少しでも後押しするために加入した場合のメリットを用意しています。下記を御覧ください。

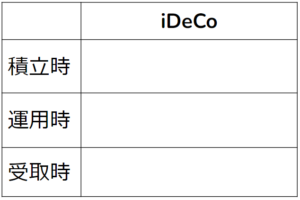

イデコのメリット、「積立時」つまり毎月保険料を支払う時、そして「運用時」つまり運用を継続している時、そして最後に「受取時」つまりその運用したお金を受け取る時の3つの部分でメリットがあります。

積立時

①毎月支払う保険料分の金額全額が所得控除(小規模企業共済等掛金控除)というのは

| 保険料月1万円の時 | 税金の控除額 |

| 所得税(10%) | 12,000円 |

| 住民税(10%) | 12,000円 |

例えば、上記のように毎月1万円づつiDeCoの保険料支払えば年間で所得税(10%の場合)と住民税(10%の場合)が合計で24,000円軽減されるということです。

運用時

②運用時の運用益非課税というのは、通常であれば運用して出た利益に対して20.315%(源泉分離課税)を支払わなければなりません。

しかしiDeCoであればそれを支払わずにその分も再投資されるのでそれだけ多く運用できることになります。

積立時

③そして運用して将来受け取る時にもメリットがあります。

一時金の場合

一時金で受け取る場合は退職所得控除と言って、受け取った額から一定の額を差し引いて、さらにその額を半分にして税金を支払えばよくなります。

つまり、(一時金-退職所得控除額)×50%にだけ税金がかかるのです。

下記の表を御覧ください。

| 保険料払込年数 | 退職所得控除額 |

| 20年以下 | 40万円×払込年数(80万円未満の時は80万円) |

| 20年超 | 800万円+70万円×(払込年数-20年) |

例えば、30歳からiDeCoを始めて60歳まで30年間毎月3万円をかけ続け、払込保険料が1080万円、運用が200%となり2160万円を受け取った場合でも

{2160万円-(800万円+70万円×10年)}×50%=330万円

となり、330万円の受け取りとして税金を支払えばよいことになります。

年金の場合

また、年金として受け取る場合には公的年金としての課税になり、下記の「公的年金等に係る雑所得の速算表」にある控除を受けることができます。

・(65歳未満の方で合計所得金額が1,000万円以下の場合)

| 公的年金等の収入金額の合計額 | 控除額 |

| 600,001円から1,299,999円まで | 600,000円 |

| 1,300,000円から4,099,999円まで | 年金額×25%+275,000円 |

| 4,100,000円から7,699,999円まで | 年金額×15%+685,000円 |

| 7,700,000円から9,999,999円まで | 年金額×5%+1,455,000円 |

| 10,000,000円以上 | 1,955,000円 |

・(65歳以上の方で合計所得金額が1,000万円以下の場合)

| 公的年金等の収入金額の合計額 | 控除額 |

| 1,100,001円から3,299,999円まで | 1,100,000円 |

| 3,300,000円から4,099,999円まで | 年金額×25%+275,000円 |

| 4,100,000円から7,699,999円まで | 年金額×15%+685,000円 |

| 7,700,000円から9,999,999円まで | 年金額×5%+1,455,000円 |

| 10,000,000円以上 | 1,955,000円 |

iDeCoや企業型確定拠出年金の「毎年」の受取額と従来の厚生年金、国民年金等の「毎年」の受取額を合計したものを表の左の欄にあてはめて、右欄の控除額を計算します。

例えば60歳から受け取る「合計額」が380万円だとすると

380万円×25%+275,000円=1,225,000円が控除額となります。

iDeCoにないけれど企業型確定拠出年金にある考えるべき点

⑪企業型確定拠出年金(企業型DC)「労働保険料の控除」について のところでもお伝えしましたが、社会保険料も会社負担分、労働者負担分が少なくなります。

まとめ

私たちは国民年金や厚生年金保険に加入し老後生活に備えていますが、少子高齢化等で段々と自分自身でなんとかしなくてはならなくなってしまっています。そのために税金や社会保険料メリットのある確定拠出年金をうまく利用して老後の準備をすることが良い方法かもしれませんね。

老後の備え、どうしていけばよいのか ご相談されたい方は下記のフォームにご記入ください。ファイナンシャルプランナーがご相談させていただきます。

コメント